来源:倍可亲(backchina.com)

近期,大宗商品市场迎来狂欢,尤其以黑色系品种为最,铁矿石、焦煤、焦炭、螺纹钢等期货品种涨幅纷纷都超过了40%。本周,中国在岸大宗商品市场交易额达到3500亿美元,较2016年2月1日的200亿交易额增加了17倍。

对于这样的涨幅,许多中国的投资者一定不觉得陌生——2015年上半年,A股也是经历了这样的暴涨,让市场陷入了“牛市幻境”。后面发生的事情我们都知道,上证指数[0.22%]在升至5178.19点之后开始疯狂下跌,国家队入场也于事无补。

A股风暴仿佛才刚刚过去,大宗商品却又“上了火”,一名亚洲交易员警告:“目前,大宗商品市场的变动非常快,就好似中国股市在去年6月暴跌之前的情况。”

KGI亚洲经纪业务主管Ben Kwong表示,“市场中有很多流动性,投资者正在到处寻找投资机会,看上大宗商品市场主要是受到近期大宗商品价格反弹的刺激。但这完全是投机行为。”高盛同意这一看法,并警告称,当前大宗商品期货的上涨并不是由基本面的持久改善所驱动的。

尽管投行连连发声,但市场并没有冷静的迹象,投资者还在不断加入。一名内地券商人士称,“近期有很多中国投资者开设了大宗商品期货交易账户,资金正从股市和债市转移到大宗商品市场。”

交银国际首席中国经济学家洪灏表示,大宗商品加杠杆的可行性让交易者无法抵挡诱惑,“这群人已经疯了,杠杆扶摇直上但最终还是会下落,这和2015年股市两融额度的走势非常相似。”

所有的大宗商品价格都在本周内飙涨,上海、大连和郑州商品交易所的手续费收入大增。为了冷却疯狂的“大宗商品热”,三大交易所也纷纷向投资者发出警告:

上海期货交易所提高了交易费;

大连大宗商品交易所提高了特矿石的准备金要求;

大连交易所收紧了野蛮交易(频繁下单、撤单和自我交易)的相关规定;

郑州大宗商品交易所提醒投资者在棉花期货交易上保持谨慎。

脱离基本面

如何证明大宗商品的惊人涨幅是脱离基本面的呢?我们可以看看这几张图:

螺纹钢、热轧钢卷、上证综指和棉花期货价格走势图

2016年1月15日至4月15日,工业金属的涨幅超过了50%,与此同时中国出口大幅下滑,国内僵尸企业复活。

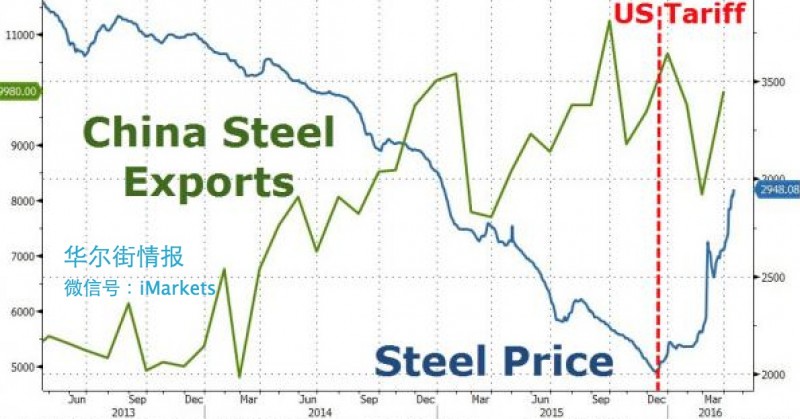

2015年12月23日,美国开始对中国进口钢铁征收256%的关税,导致钢铁出口大幅下滑,但即使在这样的情况下,钢铁价格依然上涨了近50%。

钢铁价格和中国钢铁出口量走势对比

除此之外,中国大宗商品期交易额一个月内翻了17倍,而中国经济却没有。这个脱离基本面的投机行为,可能会给全球大宗商品股带来错误的假象,让大宗商品股价远超其营收潜力。

此轮上涨中,油价和钢铁的上涨最为强劲。大宗商品正在经历一个短期的供应调整过程,这是因为原油供给出现短暂中断,以及钢铁行业过度的去库存化。

值得注意的是,这些调整并没有解决原油和金属行业因过剩产能所带来的长期供给问题。美国原油产量下降不足以抵消低成本产油国的产出,例如伊朗。

钢铁实际需求和预测需求走势对比图

大宗商品价格走高还有一个重要“助力者”——美联储。因为担心中国经济增长放缓,美联储近期非常“鸽派”,而随着全球经济企稳,美联储在未来数月很有可能会改变想法。如此一来,近期有益于大宗商品生产商的处境——美元走弱,人民币走强使大宗商品价格走高,或许也会戛然而止。

最后,重申一遍:中国目前的大宗商品市场就好似去年6月暴跌前的A股,大宗商品是怎么涨上去的,也许就会怎么跌下来。

上证综指和螺纹钢期货走势对比图