来源:倍可亲(backchina.com)

2016年全球“黑天鹅”事件不断,金融市场格局也随之发生变化。今年至明年最大的变化是全球央行货币政策已经失效,10年来首次,全球经济的刺激动能将是来自各国政府。

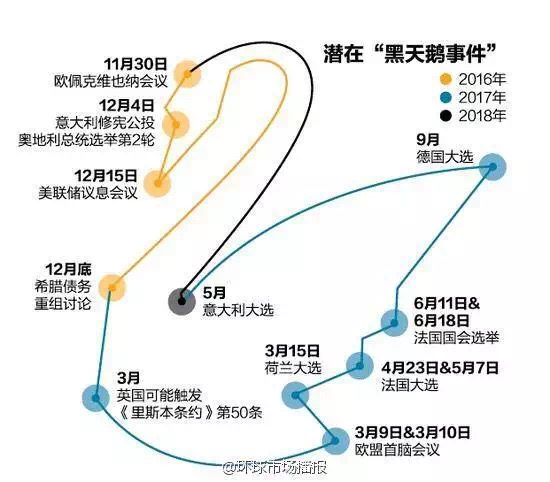

与美联储议息和OPEC维也纳会议相比,意大利修宪公投更可能成为今年最后一只黑天鹅,因为前两者已被市场预期消化大半。(图片来源:@全球市场播报)

今年最后一只黑天鹅

意大利将于12月4日举行的宪法公投,被视为对现任总理伦齐的一场信任动议。如获胜,伦齐获人民授权,将有助推行更大幅度改革;若失败,伦齐将辞职,内阁倒台,甚至可能掀动意大利脱欧。公投距今只有一周,市场却仍似一无所觉(和英国脱欧、美国大选(专题)时不同)。一旦出现意料之外的结果,随时成为今年投资市场最大的黑天鹅。

公投潜在结果有三:

1、最后关头逆转通过,股市汇市大涨,皆大欢喜;

2、公投遭否决,现届政府倒台,执政党民主党在众议院只有四成半议席,在参议院更只有三成半议席,看看能否推出各方接受人物上场。一切不变,直到下回大选。

3、方案遭否决,反对派趁势而起,要求组阁或马上大选。意大利主要反对党有两个,一是民粹主义的五星运动,疑欧并反对欧盟扩大权力;二是主张改造意大利成联邦国家的北方联盟,主张加强地方自治和反移民(专题)。

意大利公投和英国脱欧的最大分别,在于两者同为欧盟成员,但英国用的是英镑,意大利用的却是欧元,所以英国脱欧只是地方事件,而意大利一旦疑欧、脱欧派上台,随时是欧元区解体的序幕。

这是今年全球市场的最后一只黑天鹅。

2017年主流预测与惊世预言

展望2017年,投资人的心情是既期待又怕受伤害。以下是路透社整理的2017年主流预测与惊世预言:

1. 债券收益率会下跌?

汇丰控股曾正确预测到美国国债收益率近期跌至历史低位的这波走势。该银行称债券收益率明年很可能上涨,10年期美国国债收益率料触及2.5%。

但这是发生在第一季的事。

自那以后,汇控债券分析师Steven Major预计国债收益率将再度大跌至1.35%——重新测试今年创下的数十年低点——因起初涨至2.5%的走势会让融资环境收紧、对经济构成拖累并让美联储束手束脚,因而涨势是不可持续的。真是大胆的预测。

2. “巅峰”2016

美银美林认为,2016年不仅经历了“流动性高峰,不均衡高峰,全球化高峰和通缩高峰”,还见证了史上最大债券牛市的终结。明年这一切都将发生逆转。“2006年以来头一遭,G7国家不会大幅放松货币政策,利率和通胀将高于预期。”

他们甚至给出了债券牛市可能终结的具体日子:2016年7月11日,当时美国30年期公债收益率在2.088%触底。今天报3%。

3.黑天鹅

法国兴业银行分析师在一张图上画了四只“黑天鹅”,这些黑天鹅事件可能会影响到明年的全球经济和市场格局,或好或坏。多数情况都是产生负面影响。他们认为,最可能改变明年前景的尾部风险来自政治不确定性(概率为30%的风险因素)、债券收益率大幅上扬(概率为25%)、中国经济硬着陆(概率为25%)以及贸易战(概率为15%)。

图表来源:法国兴业银行

4.欧元也上涨

“美元相对其他10国集团(G10)货币高估了。”这个看法并不常见,但却是瑞士财富管理巨头瑞银的观点。

他们预计欧元兑美元明年年底将达到1.20,与当前越来越热络的认为欧元兑美元将跌至平价甚至更低的预期大相径庭。欧元兑美元上周刚刚触及1.06下方的一年低点。欧元还将因欧洲央行缩减QE计划而获得支撑;另外,低估的英镑则将从退欧打击中爬起来,兑美元一路拾级而上。

5. 新兴市场有利可“套”

明年美元与美债收益率上涨对新兴市场不利,这一点几无争议。高盛长期支持强势美元与美债收益率走升的看法。不过他们对2017年最重要的两大交易建议,都涉及买入新兴市场资产。

首先是做多巴西雷亚尔、俄罗斯卢布、印尼卢比与南非兰特构成的等权重货币篮子,同时做空韩元与坡元的等权重货币篮子,透过套利交易获利。其次就是做多巴西、印度与波兰股市。

6. 欧洲央行扩大QE?

通胀已经触底,美联储升息在即,其他央行也开始收敛刺激力度。那么欧洲央行将削减其每月800亿欧元的量化宽松(QE)计划,对吧?

也许不会。

加拿大皇家银行资本市场预期,欧洲央行不但会在12月延长QE计划,而且明年稍晚将考虑再次延长,因通胀与经济成长不足。“即便是快到2017年底的时候,大家的讨论可能会与目前非常相似:欧洲央行该如何继续刺激经济?”

此举或让已然不小的美国与欧元区债券利差进一步拓宽。本周10年期国债利差已达到逾25年最阔(210个基点),两年期德国国债收益率跌至纪录低位负0.74%,令两年期国债利差也扩至十年来最阔水准(185个基点)。

7. 1万亿美元的美企巨额获利

如果美国总统当选人特朗普(专题)践行其削减企业税的承诺,那么美国企业能带回多少海外获利呢?德意志银行预计将高达1万亿美元左右。这或给已然涨至纪录高位的美国股市再度注入一剂兴奋剂。

花旗估测,在发达国家股指涨势引领下,明年全球股市将上涨10%。美元上涨10%及美国企业税削减至20%,将令全球每股盈余上涨6%。“如果其他国家也减税,那么即便处在经济不景气的大背景下,每股盈余也将进一步上升。”