来源:倍可亲(backchina.com)

新闻配图

如果你打算新年换工作,华尔街似乎是不错的选择。包括高盛、摩根大通,以及富国银行在内的多家大型投行,目前都在进行“挖人大战”。据全球最大招聘网站Indeed,很多岗位开出的底薪超过10万美元/年。这在人均年薪5万美元的美国,也算是高收入了。

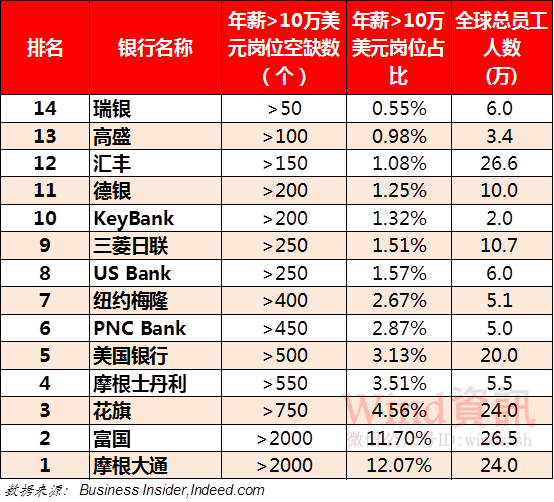

在此轮招聘中“最舍得下本钱”的14家华尔街投行,提供的年薪10万以上岗位共有1万个左右

从十年前金融危机到现在,华尔街的银行们终于可以扬眉吐气了。据FactSet数据,2016年三季度银行业盈利增速为8%,显著高于标普500公司的3.1%。

四季度情况似乎比三季度更加乐观。特朗普(专题)主张企业降低税率,放松金融管制,金融银行股票受益。随着美联储加息,不仅受益储户,更受益于美国大银行。

FactSet高级分析师John Butters预计,标普500公司四季度收益同比增速或为3%,其中最大的推动来自金融部门,同比增速有望达到13.8%。

波士顿(专题)私人财富公司首席市场策略师Robert Pavlik表示,银行收益中有两个需要重点关注的领域:交易收入和贷款增速。当选总统特朗普放松监管的承诺将刺激交易,而美联储加快利率正常化步伐的前景将会创造更多的贷款需求。

业绩好转、前景乐观,让银行有信心进行更大规模的招聘。另外值得注意的是,虽然FICC(固定收益、外汇和大宗商品业务)是2016年拉动业绩的功臣,这一块也正是此前裁员最为“凶残”的部门。

数据显示,三季度美资五大投行——摩根大通、高盛、花旗、美银美林和摩根士丹利的FICC交易收入同比增长均达到40%左右,摩根士丹利更是得到了154%的惊人涨幅。

但在FICC扬眉吐气之前,它可是被各大投行“嫌弃”的业务。根据市场分析公司Coalition

Development

Ltd的调研,自2011年以来,全球最大的银行们裁员了近1/3的债市交易员。2016年一季度,全球FICC交易员和销售人员的总人数为18300人,较五年前减少32%。

为什么此前大举裁员?因为金融危机后,监管者加大了对银行交易固定收益产品时杠杆的限制。这大大降低了债市交易的盈利能力,迫使银行们缩小该部门的规模。

但2016年下半年以来,随着油价走升带动大宗商品回暖,以及全球政治动荡为汇市带来数十年难遇的大震荡,FICC业务再次风生水起。2017年宏观环境恐怕与2016年末一脉相承,FICC是不是也到了该扩大队伍编制的时候?