来源:倍可亲(backchina.com)

1月12日,英国央行前行长、经济学家默文·金(Mervyn King)携其新书《金融炼金术的终结:货币、银行与全球经济的未来》(The End of Alchemy: Money, Banking, and the Future of the Global Economy)在清华大学发表演讲。

在演讲中,默文·金表示,金融危机后世界经济之所以复苏乏力,是因为决策者和经济理论者们错误地判断了所面临的问题。导致错判的原因是现代宏观经济学模型过于单一,忽视了经济中的现实情况。这些错误导致各国央行过度依赖货币刺激政策,试图通过提振总需求来提高经济增速。

英国央行前行长默文·金。 图片来源:视觉中国

据界面1月16日报道,从1995年到2007年,世界经济每年增长速度都在4%以上。但全球金融危机将近十年过后,经济增速还未超过4%。同时,工业化国家近年来的平均增速与危机前所预期增速的差距是15%。一些经济学家将这种状态称为“长期停滞”(secular stagnation)。

对于金融危机起因以及后危机时代世界经济的低迷现状,默文·金做出了深刻思考和剖析,并将这些思想体现在新书当中。他说,世界上多数主要经济体的支出和生产模式中存在巨大的“不均衡”。

默文·金说,如今各国央行一般认为增长放缓是因为出现了不利因素。这些不利因素削弱了需求,因此他们降低利率来应对这些不利因素。他们还认为不利因素是暂时的;这些因素消失后,利率就能被调回正常水平,然后经济会继续增长。

“我认为这不是一个好的解释。”他说。

他所说的“不均衡”是指:主要经济体在危机之前存在巨大的储蓄和支出不均衡。这是一种国家间的不均衡——一些国家储蓄过多,另一些国家则储蓄过少、支出过多。同时,在各个国家内部也存在不均衡——投资进入了错误的部门,一些部门投资过剩,另一些则投资不足。

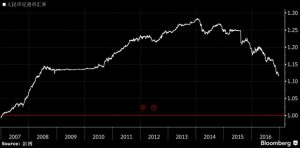

这种不均衡导致全球长期实际利率下降。150年来,实际利率都处在3%到4%这一水平。但实际利率大约从上世纪九十年代开始下降,直到近年来接近于零。“很难想象一个零利率的市场经济。我们需要达到能够使实际利率回到正常水平的状态。长期实际利率在如此低位保持如此之久,是前所未见的。”默文·金说。

利率走低也成为金融危机的诱因之一。默文·金指出,长期实际利率接近于零,资产价格就会上涨。当所有资产价格上涨时,借贷需求和金融资产价格也会不可避免地上涨。银行所做的就是更多地放贷,满足更大的借贷需求。不幸的是,当银行更多地放贷,他们自身也会更多地借入资金,结果是银行系统的权益融资规模收缩、银行资产负债表不断膨胀。“银行的权益与债务之比下滑,银行变得更加脆弱。”

金融危机前,许多银行的杠杆率一度达到50:1甚至更高,这意味着银行资产价格下跌2%就会破产。这也解释了为什么金融危机爆发的导火索不是美元短期下跌,而是银行系统破产。

这种不均衡导致总需求被贸易赤字所拖累。“各国央行认为,要想保持总需求与总供给同步、维持充分就业和稳定通胀,唯一方法是提高国内需求,直到确保充分就业。于是他们降低了利率。”他说。

默文·金认为,货币刺激虽然在短期内有一定效果,但并未从根本上消除不均衡。“2009年之前,货币刺激的确有效地拯救了全球经济信心危机。但那之后,新兴市场开始恢复增长,发达经济体产出剧烈下滑的势头也得到遏制。从那时起,你就需要去纠正这种潜在的不均衡。”

在他看来,货币刺激实际上是把未来的开支提前到现在。但随着时间推移,当“未来”变成“当前”,支出就会出现不足,于是不得不又一次降低利率。这样做的结果是,央行无法通过低利率来维持增长,而是需要不断下调利率。

默文·金把这些错误根源归结为现代经济学理论中的缺陷。他说,货币经济学中只有一种模型,但它被用来解释所有。因此这个模型“基本上是错的”。这个已有模型是:经济以稳定步伐增长,但会面临一些巨大冲击,有时上行、有时下行。理论假设认为,这些冲击都是暂时性的。这样一个模型中唯一重要的价格就是实际利率。

“如果你能把实际利率调整到一个适当水平,你总能确保回到充分就业状态。从总需求的角度,这个模型中人们唯一要做就是选择‘当前支出’还是‘未来支出’。如果能够使实际利率足够高(或者足够低),经济总能回到稳步增长的轨道上。”

默文·金说,这个模型在一些方面是有用的,但无法用来解释宏观经济遭遇的大规模冲击,因为这些冲击的来源是“不完整市场”。“当前不会有价格信号来预测未来的投资。如果市场中没有价格信号,人们就必须根据预期来行动。这些预期将会影响支出。”他说,“但这种与未来支出有关的预期没有出现在上述模型中。简单模型不能捕捉改变人们行为的真正重要因素。”

默文·金认为,纠正国家内部和国与国之间的外部失衡状态将是一个漫长过程,需要调整大量政策,而不能再将货币政策视为唯一选择。货币政策和银行体系是特定历史时期的产物,是借助当时的技术手段产生的社会制度。它有向人们承诺“炼金术”般的神奇功能,但这种功能如今反倒成为资本主义体制的致命弱点。此外,现实世界中的经济运行结果有着极端的不确定性,过去的经济学理论未能将这些不确定性涵盖其中,这也是根据既有经济学理论操作会造成危机的原因之一。因此,人们需要从危机中吸取教训,正视金融体系的缺陷,进行学术上的反思。

默文·金提到,自2008年全球经济危机以来,没有一个经济体是可以独立存在的“孤岛”,只有一国采取行动或寄希望于其他国家是无法解决问题的。改革全球金融体系和避免经济危机再度发生还需各国共同努力。

默文·金从1991年起历任英国央行首席经济学家、副行长,并于2003年至2013年任英国央行行长。他于2013年被英国女王封为终身贵族,2014年被授予嘉德勋位;现为美国纽约(专题)大学经济学与法学教授、英国伦敦政治经济学院经济学教授。