来源:倍可亲(backchina.com)

特朗普(专题)

在基本面向好的格局下,任何普跌似乎只是买入的信号——美国三大股指一扫此前普跌阴霾,上周连续两日再创历史新高。

截至上周收盘,标普500指数收涨0.58%,报2307.87点;道琼斯工业平均指数收涨0.59%,报20172.33点;纳斯达克综合指数收涨0.58%,报5715.18点。恐慌指数VIX收跌4.98%,报10.88。

“受到企业盈利增长和减税预期的推动,美国三大股指上周再创新高。政治因素正在对市场扮演着愈发重要的角色,这种现象较此前更为突出,”TIAA首席策略师Brian Nick表示,当前这种极度兴奋的情绪和大选后的那波不同,但投资者预计仍会保持乐观,除非财政刺激的预期受到打击。

也有华尔街投行人士对记者表示,“市场认为,致力于监管的美联储理事Daniel Tarullo提前离任,这也是推动银行股大涨的原因之一,其推动了去监管的预期。”

标普500指数走势

美股利好:盈利、减税、去监管

2月10日,特朗普在会面航空业CEO之后表示:“降低美国企业的整体税收负担非常重要,我认为我们已经较计划提前,并且将在未来两三个星期宣布有关税收的重大事宜。”

随后,白宫进一步确认称,里根时代(里根总统任期为1981-1989)以来最大规模的全面税收改革将要出台。也正因为受税改消息影响,美股收创新高。

股市估值部分反映了市场对未来的预期,而当前的美股市场很难不为未来的预期而疯狂。

在11月9日特朗普当选后至2016年年末,标普500指数涨幅高达近5%,而这是市场基于特朗普的竞选承诺——扩基建、去监管、减税。

此后,市场一度陷入震荡,因为其担忧特朗普无法兑现竞选承诺,再加之2月初饱受争议的七国“移民(专题)禁令”,一度导致三大股指普跌,恐慌情绪保证。不过,特朗普似乎正已实际行动证明了何为“言出必行”,再度提振市场信心。

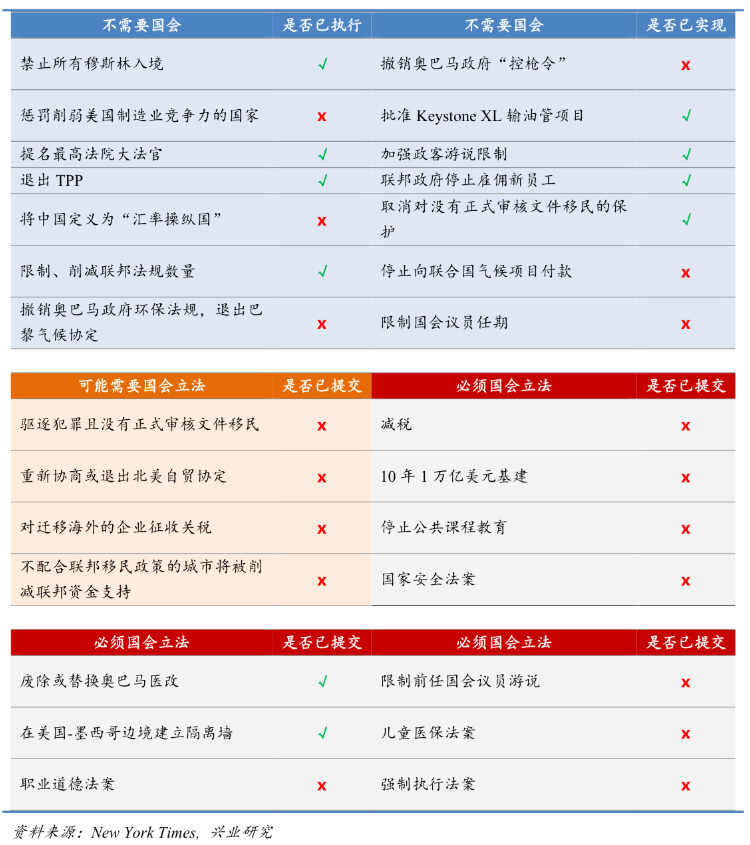

至2017年2月3日,特朗普在正式上任后的15 天里已经签发了多达19条行政令,内容包括移民、基建、行政管理、金融等。此后,特朗普也首先签署行政命令,要求美国财政部在120天内提交对银行业监管改变建议的报告(其具体细节没有公布)。

特朗普执政方案执行情况

就去监管进程,一项人事变动也点燃了市场情绪——Tarullo致函特朗普,称将在4月5日当天或前后辞职,这也为特朗普重组美联储人事提供更多空间。

Tarullo此前负责拟定银行监管框架,且在货币政策方面其也被视为是美联储鸽派,这对于正在进行去监管意见征集的新政府而言无疑是一大利好。该消息过后,金融股攀升——美国银行、花旗集团股价在半小时内暴涨1%,KBW纳斯达克银行指数(大型商业银行)周五上涨0.2%。

其实,Tarullo的任期原定要到2022年才结束,特朗普团队希望任命其他人员来填补当前负责银行监管职能的美联储副主席职位,而奥巴马此前尚未任命这个因多德-弗兰克法案(Dodd Frank Act)而生的职位,Tarullo实际上则兼顾了这一职能。业内人士预计,特朗普的最新任命很可能会削弱Tarullo的影响力。不过Tarullo本人近期表示,特朗普要重新评估监管成本的行政命令并没有错误。

主流观点认为,随着Tarullo的离任,美国联邦储备委员会(Fed Board of Governors)则出现了三个空缺职位,美联储主席耶伦的任期也将在明年初结束,填补这些空缺也使得特朗欧政府特有了更多影响央行人员任命的自由权。

此外,就盈利预期而言,美股也具备上涨动能。标普500指数成份股公司仍有360家企业没有披露四季度财报,但截至目前,根据FactSet预测,四季度盈利同比增速可达5%,高于2016年末3.2%的预期。例如,截至上周收盘,西尔斯控股(Sears Holdings)股价大涨26%到6.96,在经历了销售业绩持续下滑后,该公司祭出了成本削减方案。

随着投资者风险偏好再度升温,避险债券价格再度承压,十年期国债收益率升至2.409%,上周四为2.397%。

“边境税调整”引关注

美股未来涨势能否持续,这主要取决于财政政策能否兑现。就特朗普的刺激政策而言,扩基建和税改是关键。

不过,当前利好股市的政策预期在于个税和企业税的减免,然而对于特朗普政府“边境税调整” (border tax adjustment)的设想,市场仍存在争议。

利好经济的减税主要包括下调个人所得税率和企业所得税率、投资税率。市场憧憬扩张性财政政策将使得美国经济增长加速,并且拉动消费、投资和商品价格,实现“再通胀”,进而迫使美联储加息提速。

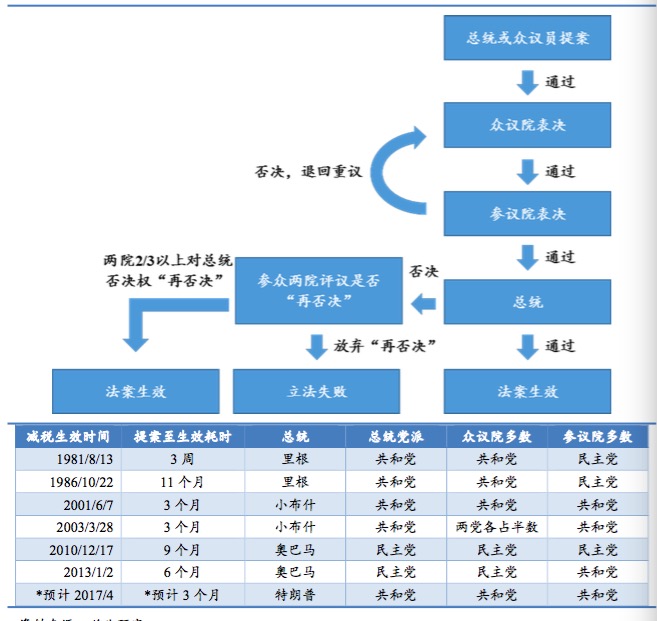

根据特朗普此前的设想,个人所得税方面,将现行的8级税率简化为4级税率;企业方面,大幅下调所得税税率至15%,下调投资边际税率。此外,减税法案的通过需要经过国会的立法程序,若通过众议院表决,但被参议院否决,则可能陷入两院漫长的拉锯。

减税立法流程

然而,“边境税调整”则可谓是“贸易战”的一部分。分析师预计,该政策可能会对全球市场造成巨震。在当前设想下,企业需要为进口品额外支付20%的企业税率,而出口产品将有12%的税收减免;研究测算显示,这就等同于美元贬值15%。如果其他保持不变,美国贸易赤字将下滑2%,相当于4000亿美元,也即美国贸易赤字将被完全消除。

瑞信亚太区首席投资总监伍泽恩对记者表示, 美国总统特朗普看似言出必行;因此,他可能坚持兑现各项竞选承诺。所以我们愈发忧虑实施全面进口关税和/或边境调节税演变为政府政策可能产生的威胁。

在他看来,对亚洲而言,特朗普的“美国优先”运动围绕美国的贸易失衡展开。2016年前11个月美国对中国高达3190亿美元的巨额贸易逆差必然备受关注。如果考虑贸易失衡的规模, 则在这一时期,美国对中国的贸易逆差大于美国对中国之后的8大交易伙伴的逆差总和。“然而,中国不断下降的贸易敞口和中国股市相当高的本土构成比例为其提供了弹性,因此我们仍看好中国市场。”他称。