来源:倍可亲(backchina.com)

根据迈克尔•路易斯(Michael Lewis)同名小说改编的美国电影《大空头》(The Big Short)讲述了2008年金融危机时,四位华尔街人士通过做空次贷CDS(信用违约掉期)就此获利,从而在金融海啸中力挽狂澜。该故事改编自真人真事,其中影片中的华人数学天才原型就是90年代初进入华尔街,并一路见证了美国金融业变迁的徐幼于博士。

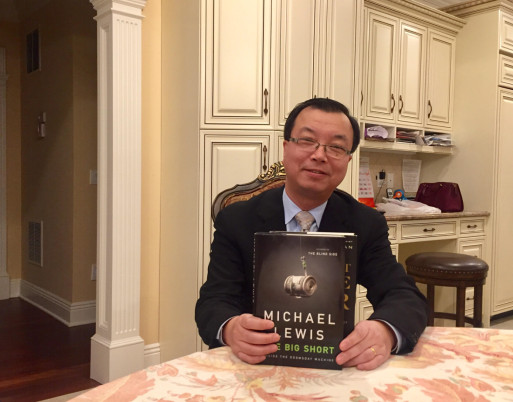

Libremax Capital 联合创始人徐幼于博士

电影中的高斯林手下的中国复旦数学天才(左)和原型徐幼于(右)

据了解,早于次贷危机三年的2005年,徐幼于即已通过数据分析成功预言了当时的次贷危机。近日,他通过凤凰财经对当前的美国金融市场做出最新分析,并提醒投资者要看到现在市场上存在的不确定性。他表示,日前特朗普(专题)政府废除奥巴马健保的行动遭遇“阶段性失败”后,如同给市场泼了一盆冷水。“减税方案”真能实施吗?这也存在很大的变数,如果减税受阻,市场一定会有一次大跌。

徐幼于博士:LibreMax Capital联合创始人,并在之前担任首席风控官。2000年至2010年,他曾就职于德意志银行(Deutsche Bank)资产证券交易部任董事总经理。1996年至2000年期间,他先后在摩根大通、瑞士信贷作为资产证券化交易负责人,从事量化分析和交易策略研究。

凤凰财经:您于90年代初进入华尔街,2016年您回到母校复旦大学时,与在校师生分享了“美国金融业变迁”这一话题,能否简单介绍?

徐幼于博士:我是90年代初进入华尔街,当时正是金融衍生产品很火的时候,很多数学、物理专业的人才开始做金融衍生产品的工作。93年底我进入Smith Barney;1996年我去了摩根大通,从事房贷债券的研究。当时的公司叫化学银行(Chemical Bank),还没有和摩根大通合并。1997年我进入瑞士信贷,直到2000年进入德意志银行,在德银工作了10年。

徐幼于博士:这期间,我们看到金融衍生产品从蓬勃兴起,一直到2008年金融危机以后,衍生品市场急剧减少。美国的格拉斯-斯蒂格尔法案(Glass-Steagall Act)提出将商业银行和投资银行分离,当时很多商业银行为了进入投资银行业花了很多心思。多德-弗兰克法案(Dodd-Frank Act)实施后,针对衍生品交易进行改革。随后几年,金融衍生产品减少很多,经历了从兴到衰的演变过程。

凤凰财经:您在早于次贷危机三年的2005年,就已经通过数据分析成功预言了2008年的次贷危机。2005年8月,您发表文章指出《次贷的债券目前定价太高》,建议大家不要购买。当时是如何通过分析得出这一结论?为什么?

徐幼于博士:2005年7月,当时正在德银做房贷产品二级市场的交易员李普曼(Greg Lippmann)找到我并询问“房市冷却,对于房贷的影响会怎样?”这个问题。当时我负责房贷的分析,拿这个题目我就做了分析,并得出几个重要结果:第一,美国当时房价涨的很厉害。2001至2005年,平均每年涨幅为10%至20%。而当时美国整体的违约率低于10%。面对美国房价的快速升级,有些人认为高房价存在泡沫,但是还没有人将房价泡沫与房贷联系起来,而房贷要看历史的违约率和违约后的损失比。第二,我们知道违约率和损失比与房价的增长呈反比的关系。当时房价高涨很大的原因是次贷的兴起,而次贷的兴起是由于流动性过剩,同时也受到当时美联储减息的影响。

徐幼于博士:我在2005年8月发表的文章中指出,过去次贷信用的表现好,其实更多的因素是由于房价的快速增长,如果房价一旦缓慢下来,我们就会面临很多的违约和很高的损失比。引发的后果是,我们现在的次贷所做的债券至少底下的部分会毁掉。我在发表的文章中很委婉地称:次贷的债券目前定价太高,并指出房价如果不再上涨,次级贷款所打包的债券就会有很大的价格风险。

徐幼于博士:2005年8月的文章发表后并没有引起太多关注。随后,我接连发了好几篇文章说明次贷有问题,并通过对利率走向的分析,清楚地阐明了当时房市走到头的理由。2005年美联储加息,变动利率的房贷一旦加息,就意味着当时很多人还不起房贷。其中一些人通过借一个新房贷,利用新房贷前两至三年固定的低利率,借新债还旧债,以支付此前的房贷。还有一大批人选择了卖掉房子,因此对房市造成了很大压力。

徐幼于博士:我当时通过画图来分析当时房价和违约率的关系,并预言了2008年次贷危机。我分析了美国不同地区的房市,分别看该地区房价与违约率的关系,例如,纽约(专题)、波士顿(专题)、佛罗里达、洛杉矶(专题)、旧金山(专题)湾区等当时房价火爆的地区;美国中西部房价涨幅不大的地区。分析时单独将这些城市列出来看,结果一目了然。依据当时的分析得到这样一组关键数据:当美国一个地区的房价增长13%时,次级贷款违约率升高7%;在另一些地区,房价增长7%时,次级贷款违约率升高28%。当李普曼(Greg Lippmann)看了我分析的两张图后,当即表示,“美国房市快走到头了,我要开始做空。”由此,在金融风暴中对比大批银行倒闭的情形,我们所在德银的这个部门前后还赚了数十亿美元。

凤凰财经:近几年美国房价的涨幅有哪些变化?2017年美国房市变化?您对当前美国金融市场有哪些最新预测?美国经济是否存在变数?对于投资者有哪些建议?

徐幼于博士:最近几年美国房价涨的比较好。2006年6月份是房价的最高点,但到2008年金融危机,全国范围内房价大约跌了30%;而从2008年至今的8年里,房价回升了40%,也就是平均每年的房价涨幅为5%至6%。

徐幼于博士:2017年的美国房价基本有两种可能性:第一,例如像纽约、洛杉矶、旧金山湾区等地区,买房者不仅来自当地,随着人口的流动,一些海外购房者也会涌入这些地区买房。对比2006年之前美国房价的上涨和现在房价的上涨有很大的区别:2006年房价涨是由于信贷的推动,而现在信贷标准高,一些人甚至拿不到房贷。因此,人口流动主导了2016、2017年房价的上涨。我认为,今年及2018年房价涨幅基本维持在5%至6%的可能性较大,毕竟有过十年的低谷,我不觉得房市会飙升的过快。

徐幼于博士:现在有这样一个现象,很多美国当地的大学毕业生还和父母同住。

以往美国的传统模式是孩子大学毕业后出去找工作,即使他们找到的工作和父母在同一个城市,他们也会出去租房或买房。而目前,他们或因没有足够的信用,无法实现买房或租房。还有一些人因为看到此前房价大跌不敢买房。实际上,多数美国人大学毕业后通过买房实现自己的“美国梦”,但2008年金融危机后,这个梦做不起了。因此,一部分年轻人放弃了攒钱买房的想法,而选择炒股或是做网络公司。相对于此,一些海外购房者不需要贷款,这些人往往以现金购房者居多。

徐幼于博士:2017年美联储加息,对于短期的利率来说会涨,长期的利率并不会涨太多。回顾2015年底至今,三次加息了75个基点。我预计2017年还剩1至2次加息,接下来一次有可能在6月份;9月或12月份再加息一次,基本维持每次加息25个基点,不可能急涨,因为急涨出事的可能性较大,会导致经济的衰退。此外,明年美国总统特朗普一旦推动基础建设很可能会引发通货膨胀走高,急推基建也很有可能造成新的一轮房价上涨。

徐幼于博士:对于美国股市,我个人一直认为股票虚高。美国经济本身希望实体经济能够快速恢复发展,但是近几年美国实体经济GDP没有取得长足进展,也就是说流动性没有真正进入实体经济,只是救了一些股票,很多制造业不在美国造厂,美国老百姓也没有真正得到实惠。

徐幼于博士:投资者要看到现在市场上存在的不确定性。美国的经济这几年有很大的变数,就是因为特朗普有很大的不可预测性。特朗普当选后,2016第四季度和2017年第一季度,股票增长的不错,原因可能是大家寄希望于特朗普能够真正做出一些有利的改变,比如行政令放宽对金融业的监管,大家对此比较看好。我认为,市场没有充分估计到一些事情真正做成的难度,这里面有很大的不确定性。

徐幼于博士:日前,特朗普政府废除奥巴马医保行动遭遇“阶段性失败”后,如同给市场泼了一盆冷水。市场当天,股市大跌,且连续跌了好几天,后来才略有回升,目前也没有回到股市的最高点。“减税方案”真能实施吗?这也存在很大的变数,如果减税受阻,市场一定会有一次大跌。