来源:倍可亲(backchina.com)

今天投资者们需要评估的最大问题之一就是美元套利交易。

你可能并不熟悉套利交易的概念,它指的是你在一种货币中通常以一个非常低的利率进行借贷,然后再把借来的钱投到以另一种货币计价的债券,股票或其他什么东西。

通常情况下,你直接用其他货币投资,然后利用息差赚钱。举个例子,如果美元的利率为0.25%而人民币为5%的话,那你借美元并投资人民币就可以赚4.75%的息差。

现在,货币投资者被允许使用的杠杆比股票或债券投资者要大。如果股票投资者被允许使用的杠杆高达20比1的话(这意味着可以凭借自己账户里的每1美元借到20美元),那货币投资者的杠杆可以超过100比1甚至到300比1 …

现在,只有当你所借的货币依然疲弱时,你的套利交易才能赚钱。一旦它开始走强,那你不仅可能会没了利润,还可能最后会深陷债务之中(记住你是按美元100比1的杠杆借的钱)。

全球美元套利交易已超过9万亿美元:这规模比日本和德国的经济加起来还大。并且它自2014年7月起就开始膨胀。

现在,投资者需要了解的一个关键主题是,面对金融市场体系发生的重大变化,股票总是最后一个适应这种变化的资产类别。而货币市场总是第一个做出反应的。只有等到这些变化的规模变大之后,股市最终才能反应过来。

回顾一下1997年的亚洲金融[1.01%]危机。1997年7月2日泰国贬值泰铢。然而直到八月,泰国股市才开始做出反应,并且用了此后当年剩余时间才真正理解了那次危机。

造成这种情况的原因是:

1)货币市场比起债券、股票或其他市场规模更大,流动性更强,对全球经济的反应也更迅速。

2)货币需要时间去影响利润和利润率,从而影响股票价格。

3)在主要的资产类别中,股票的个人投资者或散户投资者比例最大,而这些个人投资者或散户投资者不太可能知道金融体系所发生的变化。

而底线是,当货币开始膨胀起来的时候,金融世界的其他领域需要时间才能反应过来。股市尤其如此。

考虑到这一点,再想想全球美元套利交易早在2014年7月就开始膨胀,而大多数的评论家关注的是这对石油的影响,但真正遭受损害的是新兴市场货币空间。

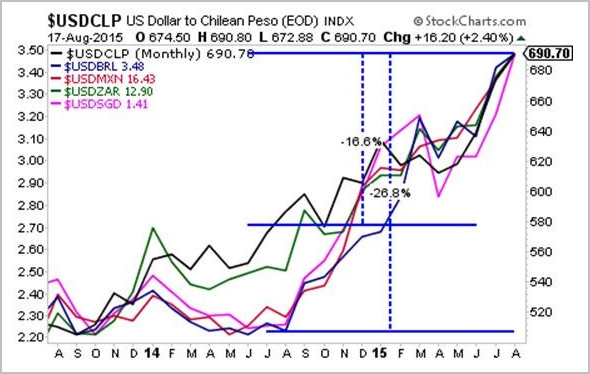

下列图表显示了美元/智利比索(黑色),美元/巴西雷亚尔(蓝色),美元/墨西哥比索(红色),美元/南非兰特(绿色),美元/新加坡元(粉红色)这五种货币对。

正如你所看到的,2014年年中至今,所有这些货货币对都出现了从16%到26%不等的价格波动。

这些波动对货币来说都是很大的。想象一下,在一年的时间内你的购买力就缩水了25%。而这只有当金融系统处于令人难以置信的危机之下才会发生。

事实上,从整体上看,新兴市场货币兑美元正在暴跌至2001年以来的最低水平!

许多投资者并不了解这一危机的杀伤力,因为他们专注于股票。不过,今年8月美国股市终于开始做出反应了。

无论如何这都还没有结束。正如我前面所提到的,美元套利交易的规模已经超过了9万亿美元,比德日经济加起来还大。

最糟糕的还在后头,而聪明的投资是趁它还未来临,现在就开始做应对准备。