来源:倍可亲(backchina.com)

新闻配图

本周,德国央行公布了其黄金储备的库存量。这么做是为了平息人们对其存放在法兰克福、伦敦、巴黎、尤其是纽约联储黄金储备的担忧。

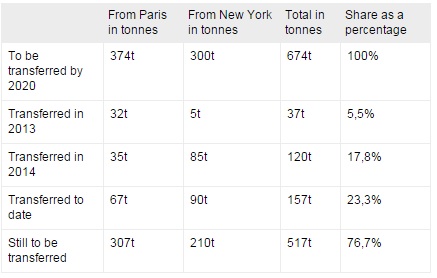

德国央行黄金储备数据

该央行表示,其黄金储量为3384吨,以今天的价格计算价值1070亿欧元。

德国央行在2012年欧债危机爆发之后一直试图将自己的黄金储备转移回德国,而这是它的最新举措,却也导致了公众对德国黄金储备安全问题的担忧和质疑。

德国的黄金储备量仅次于美国,位列世界第二。不过德国最近几年一直在努力从美联储那儿取回自己的黄金储备。这就造成了人们对美国黄金储备更广泛的担忧。

大概是为了创造更大的透明度以及对该问题的认识,德国央行还提供了一份长达2302页的报告。而对担忧新欧债危机和欧元持续贬值的德国大部分政治、金融人士及公众来说,这一问题仍然十分重要。

在冷战期间,为防来自东德和苏联的核战争或入侵,西德央行乐于将自己的黄金存在美国。而现在,公众对美联储的黄金储备以及美国岌岌可危的财政状况感到担忧。

因此,以防出现另一场美国、欧元区或全球的金融危机又或是一场很可能出现的全球货币危机,人们渴望知道德国黄金储备的明确数量及法定所有权(可能的黄金拆借,掉期等),并希望让黄金储备就存放在德国国内。

德意志银行的60亿欧元亏损预警震惊全球

巧合的是就在同一天,德意志银行发布公告称,预计第三季度该行税后将出现62亿欧元(约合70亿美元)的亏损。这是近十年甚至是前所未有的最大亏损。

德意志银行股份公司是德国最大的银行和世界上最主要的金融机构之一,总部设在美因河畔的法兰克福。其股份在德国所有交易所进行买卖,并在巴黎、维也纳、日内瓦、巴斯莱、阿姆斯特丹、伦敦、卢森堡、安特卫普和布鲁塞尔等地挂牌上市。1995年底,拥有德意志银行股本的股东为28.6万,来自社会各个阶层。德意志银行集团总人数74000人,为约800万名顾客提供服务,包括世界各国的个人、企业、政府机构、银行和公共机关等。德意志银行拥有资产超过 9960亿马克,约为人民币42000多亿元。

该行公告称,由商誉减值和无形资产减值带来的损失将达约58亿欧元,其主要原因是对资本监管要求的提高,导致其投行部门的估值下降。同时,该行调低了旗下德国邮政银行部门的估值,从而降低了剥离该部门将获得的预期收入。

德银巨亏的公告出炉后,引发了全球市场的关注,外界纷纷猜测其会否成为“第二个雷曼”。7年前,雷曼宣布三季度财报巨亏39亿美元,五天后申请破产保护,一代华尔街巨擘轰然倒地,并由此导致金融危机升级。目前,标准普尔对德银的评级为BBB+,距离“垃圾”级只有三个缺口,甚至低于雷曼崩溃前的评级。

许多担忧德国黄金储备的声音也在担忧德国仍然没有变革,且失控脆弱的银行体系。

和其他银行一样,德意志银行也陷入了伦敦银行同业拆息丑闻的漩涡之中,并且它还因涉嫌操纵贵金属价格而在瑞士面临另一项调查。

吉莉安·泰德和其他许多人都警告称,德意志银行及其庞大的衍生产品都有可能成为“欧洲的雷曼兄弟”。作为沃伦·巴菲特所称的“大规模杀伤性金融武器”——衍生产品的最大持有者,人们不禁要问,德意志银行陷入麻烦了吗?

为何单季巨亏就被称为雷曼第二呢?要知道,雷曼当时在宣布巨亏前,情形恰与德银类似,评级被下调且陷入麻烦。而德银今年以来已经陷入一系列麻烦,关于德意志银行是否会成为“第二个雷曼”的争论也不断涌现。

15个月里,德意志银行出现的不寻常事件:

1. 去年4月,德银被要求增列15亿美元的第一类资本,以支持资金结构。

2. 一个月后,德银似乎急需流动性,于去年5月宣布售股筹资80亿欧元,但折价幅度达30%。

3. 今年3月,德银未能通过银行业压力测试,遭金管单位严厉警告须提振资本结构。

4. 4月份,德银证实与美国及英国政府就涉嫌操控Libor (伦敦银行同业美元拆借利率) 达成和解,须支付21亿美元罚金。

5. 5 月份,德银董事会授予执行长之一Anshu Jain庞大的新权力。外媒认为,这是危机下的行动;因为企业在面临危机时,通常会赋予高层更大的权力。

6. 今年6月5日,希腊未能如期偿还积欠国际货币基金组织(IMF) 的贷款,国家宣告倒债的可能性飙高,而德银的希腊债务曝险庞大。

7. 6月6-7日,德银两位执行长意外宣布辞职下台。其中不久前才被授予更多权力的Jain,在该月底就会离职;另位Jürgen Fitschen 则将在明年5月离职。

8. 6 月9日,信评机构标淮普尔(S&P) 将德银债信评等调降至BBB+,只比垃圾级高出3级。而雷曼当年倒闭前3 个月信评遭调降,评等也没这么低。

声正在越来越大。有人听到么?几个月以来,美国知名财经博客ZeroHedge一直在网站上指出全球金融系统正在迎来一场新的危机。现在,全球一些最重要的金融机构正在发出同样的警告。

国际货币基金组织(IMF)本周在全球金融稳定报告中指出,估计新兴市场企业已过度借贷3万亿美元,这可能会引发信贷急速收紧,已因商品价格骤降而遭受重创的国家出现资本外流。

IMF警告称,发达经济体无序撤走刺激举措可能会开启一个“资产贱卖、回赎和更多波动性的恶性循环。”美联储已表示,可能在年底前进行近10年来首次升息。

IMF称,新兴市场经济体的过度借贷可能相当于其累计国内生产总值(GDP)的15%,相当于中国GDP的25%。

美国面临的信贷危机

IMF计算得出,美国的债券基金通过衍生品已经累计了约1.5万亿美元的内置杠杆,一旦美联储政策正常化进程引发流动性危机,这些杠杆可能被快速被解除。

IMF称,“主要发达经济体必须继续保持宽松货币政策,并随时对经济状况的变化作出响应。”

国际货币基金组织的报告阐述了事实。我们正在经历有史以来最严重的债务泡沫之中,这对于全球金融系统是一个巨大的风险。

尽管我们知道这个危险,但是这并不意味着当前我们对此可以做些什么或是可以阻止即将要发生的事情。

英国央行,联合国和国际清算银行都发出了相似的警告。下面是英国卫报上的一篇报道:

国际货币基金组织的警告响应了其他机构的警告。英国央行首席经济学家Andy Haldane警告全球正在步入“危机三部曲”的最后一部。与此同时,联合国贸易与发展会议指出发达国家通过增加公共支出以此来抵押新兴经济体的下滑。国际清算银行表示利率已经在极低的位置保持了太长时间,这带来了金融市场太多的风险投资。这些机构都在担心全球金融系统正在步入危机。

英国央行首席经济学家Andy Haldane将我们目前的状况形容成“危机三部曲”,这是一个极佳的比喻。如果你对电影的三部曲有所了解,那么一定会知道最后一部往往是最大且最具破坏性的。

花旗银行经济学家Willem Buiter同样相信全球经济正在出现巨大问题。事实上,他已经公开警告2016年全球经济将陷入衰退。

Willem Buiter对全球经济进行观察,通过与全球经济衰退基本标准的比对,Willem Buiter发现全球经济的表现低于潜在预期。他表示全球经济在2016年陷入衰退的风险正在不断上升。

Willem Buiter指出“目前有证据显示全球GDP缺口处在负区间。全球经济的增长低于全球潜在增长速度。缺口正在扩大。GDP缺口接近于零表明全球经济正在重返衰退。如果我们已经从之前的危机中复苏过来。”

通常,当我们重现遇到新的危机时总会有一些触发危机的事件发生。昨天,我提到了目前正饱受困扰的大宗商品巨头嘉能可,托克和来宝集团。任何一家公司的破产很有可能演变成新的“雷曼兄弟时刻”。

但是昨天发生的一些事情同样让人非常担忧。几周前,我曾经警告德国最大的银行——德意志银行处在巨大问题的边缘。周三,该银行即宣布公司2015年第三季度亏损超过60亿美元。

德意志银行新老板John Cryan周二表示公司第三季度税前亏损60亿欧元(约合67亿美元)并警告投资者公司的股息可能会遭到下调。账面资产划减,差额减损和诉讼开支是亏损的主要原因。

John Cryan在今年7月成为德意志银行新任首席执行官,Cryan承诺将削减公司开支。根据路透社援引消息人士,德意志银行正在加速清理资产,缩减在其他国家银行规模,计划裁减2.3万名员工。这一数字占到了银行全部员工总数的四分之一。

关注德国,问题才刚刚开始。

此外吸引我注意的还有一些主要的出口国,例如中国正在以前所未有的速度抛售美国国债。而之前它们一直是美国国债的主要购买国。美国国债最重要购买者,中国,俄罗斯,挪威,巴西正在改变主意。它们正在以前所未有的速度抛售美国国债。他们抛售美国国债的理由不尽相同。

截止到今年7月,过去12个月中全球各大央行购买的美国国债达到1230亿美元。根据华尔街日报报道,这是自1978年该数据进行统计以来最大的跌幅。

中国是美国国债最大的海外持有者,2013年11月最高峰时中国共持有1.317亿美元。但是根据美国财政部的最新数据,截止7月,中国持有的美国国债为1.241万亿美元。

是的,股市在周四再次大涨。所有不理性的乐观主义者都在告诉你一切都很好。

那些对于奥巴马,华尔街,美联储或是其他全球各大央行抱有盲目信任的人对于全球经济遭遇崩溃的观点感到可笑。但是真当那一天到来时,他们又能做些什么呢?