来源:倍可亲(backchina.com)

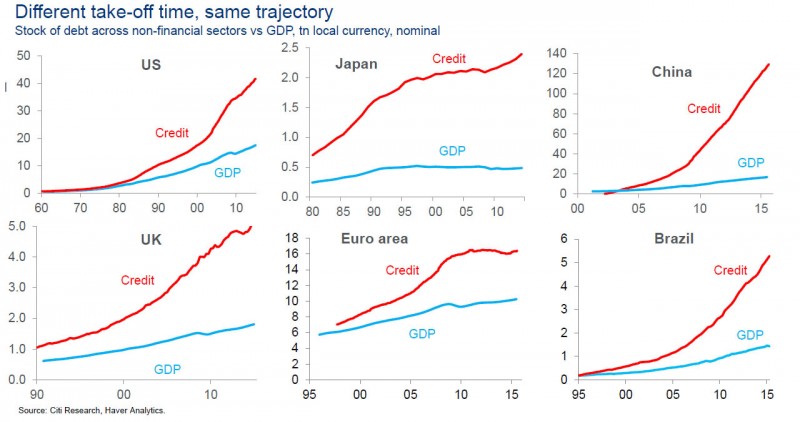

六大经济体债务水平

日本人教会美联储官员一件事情,那就是摆脱零利率是一条漫长曲折的路。

美联储主席耶伦为什么迟迟不加息,说来话长:因为中国经济减速,因为股市摇摇晃晃,因为债务快见顶,因为通货紧缩的风险以及其他一连串原因。然而,阻碍美联储在近期加息的真正原因是: 全球都患了货币上瘾症。

想了解美联储这种进退两难的处境,不妨回看一下日本过去15年间走过的路。今天实施的量化宽松政策,日本银行前行长速水优在2000年早已想到。20世纪 30年代,激进的货币政策用来对抗大萧条。速水优就任期间为债务所困,也用了这一招救市。到了2006年,他的继任者福井俊彦认为日本的经济基础足够健全,于是上调了利率。当年3月份他终结了日本央行的超宽松货币政策,7月份又把短期利率上调了0.25%。2007年2月,他把利率提高到0.5%。

虽然该利率并非史上最高,但福井加息的决定被后人所诟病。2008年,他的继任者白川方明上任后的第一个动作就是取消加息。之后,日本经济就对自由资金上了瘾。

借贷成本极低,使日本无法持续的国债貌似站得住脚。借贷成本极低,即使银行充斥着不良贷款也貌似具有偿还能力;因为产能过剩和市场份额萎缩被拖垮的企业资产负债表,看上去也能充门面。担心日本央行关上货币的水龙头,日本人开始了精彩的政治游说表演。作为日本最大的经济团体,“经团联”与银行的“话事人”联手伸冤。金融部长,经济事务部长们和内政部长接连上台谴责日本央行的强硬态度。首相甚至也跟风抨击。福井辞职一事及其过往的业务都被扒了个底朝天。日本媒体也联合起来攻击他。

美联储主席耶伦试图在比日本大得多的美国收紧货币政策。

日本的经验告诉我们,央行向政府延伸的触角越多,对企业债券、资产支持及抵押贷款支持证券、房地产信托基金和外汇交易基金干涉得越多,他们越会掉进圈套里。美联储可能提高一次或者两次利率,但奇怪的是,加息的阻力连年存在,从华尔街到国会一直泼冷水。

想象一下,国会听证会指责美联储残害美国中产阶级,耶伦遭到总统候选人唐纳德•特朗普的谩骂,来自北京和东京的抗议的吼声越洋而来,因为他们担心手里持有的美债亏损(约25000亿美元)。国际货币基金组织也担忧加息引发新兴市场另一轮危机。

中国是绕不过去的坎。当IMF主席拉加德劝告美联储谨慎做决定时,她的确在为这个亚洲最大经济体请命。中国第三季度经济增速为6.9%,虽高于预期,但由于发展不平衡,经济隐患重重。更重要的是,中国近期又实施了经济刺激政策,到了债务清算的那一天,将比起日本的泡沫有过之而无不及。耶伦或奥巴马最想避免的,就是把中国经济崩溃的账算到美国政府头上。

与中国同一阵线的日本和韩国等主要市场,也将会反过来对美国消费者不利。美联储加息这些潜在后果说明: 对抗不加束缚的货币政策流动性陷阱,可能导致更加无法挣脱的经济刺激陷阱。

距离速水优的量化宽松政策至今已经15年时间。现在日本央行行长黑田东彦也“停不下来”。不是因为这种措施有百利而无一害(日本依然深陷通缩),而是因为日本政府拒绝监督从2000年以来,10届政府包括首相安倍晋三都未曾成功调整经济结构,而是依靠日本央行的慷慨来支持经济增长。这种状态解释了为何自由主义市场的追逐者如此渴望美联储避免重蹈日本央行的覆辙。

要做到并不容易,因为美国不是日本。美国人口相对年轻,增长较快,生产力更高。经历了金融危机造成的损害,美国国民生产总值从2008年增长了10个百分点。而日本经济,从金融危机以来30个季度里已经连续减速14个季度。

尽管如此,银行家、企业、投资者和政府都围绕着自由流动的钱狂欢,直到央行放话喊“停!”。于是霎时间,信用利差爆裂,降级势在必行;最稳固的资产价格也开始浮动;企业盈利从高处回落,只能耍会计花招;负债沉重的国家走上绝路。

美联储会知道,提高利率是一个艰巨的长期的任务。证据就是,15年过去了,日本不仅没有戒掉钱瘾,还越来越上瘾。

无怪乎市场上会出现这种声音:不要妄想加息了,重启新一轮QE吧。

前美国财长萨默斯和全球最大对冲基金创始人Ray Dalio就曾先后表示,美联储应该考虑重新启动QE来应对通缩威胁,缓解金融市场紧张局面。

先是萨默斯表示,美联储应该无限期地搁置加息。他指出,根据对当前形式的合理评估,如果美联储近期加息,将会犯下一个严重的错误。美联储的三个主要政策目标:稳定物价、充分就业、维持金融市场秩序,“将受到严重威胁”。

随后,他又在Twitter上进一步建议,美联储甚至应该考虑再来一次债券购买计划。他说:“美联储下一步会不会收紧政策现在还很难说。就像1997,1998,2007和2008年的8月,我们可能正处于一个严重危机的初期。”

管理着近2000亿美元资金的桥水创始人Dalio也持相同观点。他放言,综合考虑全球债务高企、中国市场暴跌和新兴市场动荡,“美联储的下一个大动作将是QE而不是紧缩”。

他表示,美联储认为市场已经度过了一个降息短周期的转折点。但从一个更长债务周期的角度来看,通缩和全球经济衰退的风险更为严峻,美联储应该持续其宽松政策,而不是如大肆宣扬的一般开始紧缩。

不管怎样,市场上永远有各种声音。而美联储是否有勇气去打破放水的魔咒,一切还是未知数。