来源:倍可亲(backchina.com)

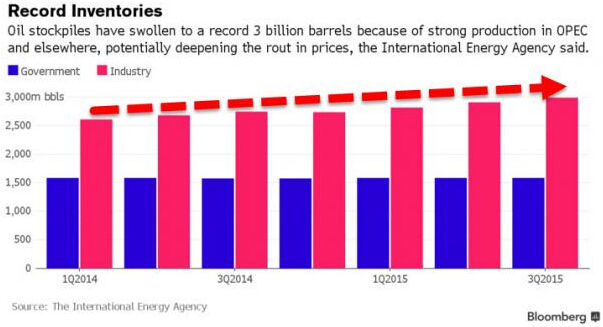

全球创记录的超级油轮石油储存,前所未有的30亿桶的原油库存,这些无一不引人注目。创记录的原油库存正在对原油价格产生压力——这意味着什么,下文中这些令人震惊的图形也许能让你初见端倪。

如果30亿桶的过量供应石油放进油轮内,油轮将排出530公里那么长…

正如彭博社报道指出的:

据国际能源署消息,由于欧佩克和其它地方强劲的石油生产,石油库存已经暴涨到了创纪录的近30亿桶,这将会有可能让石油价格的崩溃进一步加深。

国际能源署表示,尽管世界燃油需求出现了五年来的最快增长,但由于伊拉克,俄罗斯和沙特阿拉伯创纪录的石油供应,“巨大的石油库存出现了扩张”。国际能源署预测,由于低廉的原油价格对美国页岩油行业产生负面影响,明年石油输出国组织外的石油供应量会出现自1992年来最大幅度的下滑。

总部位于巴黎的国际能源署在其月度报告中表示,“丰富的原油储备”提供了“一个史无前例的针对地缘政治冲击或是突然供应中断的缓冲”,随着冬季燃料的供应也比较充足,“石油市场的大熊没有选择冬眠。”

据国际能源署消息,9月份,发达国家的原油库存增加了1380万桶,来到了30亿桶。而9月份通常是原油库存下跌的年份。

国际能源署称,尽管原油库存的增速仍保持“在其历史平均水平之上”,但原油库存第三季度的增长速度还是从第二季度的每天230万桶下跌到了160万桶。有迹象表明,东半球一些燃油仓库已经满荷载存储了。

原油库存创纪录

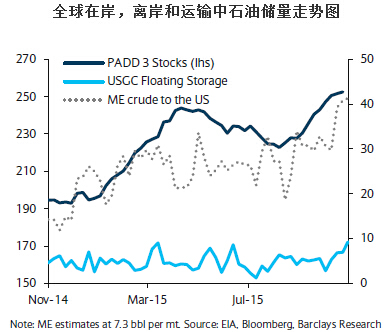

而超级油轮的库存仍在继续飙升——今年到现在这个时候已经创下了记录…

彭博社编纂的油轮追踪信息显示,31艘超大型原油油轮驶向了美国的港口,这是自去年5月来最高的,也是自2013年以来一年中这个时候最多的。

驶向美国的超大型油轮

事实上一些公司现在已经撕毁了租船合同…前线航运公司终结了Mindanao的长期租用合同。

前线航运公司已经与船舶金融国际有限公司达成协议,双方同意终止苏伊士型油轮Mindanao的长期租用合同。因终止了目前的租船合同,前线航运公司将从船舶金融公司那获得约330万美元的赔偿。

在租船合同终结后,由船舶金融公司租出的油轮将减少到14艘,其中包括12艘超大型油轮,2艘苏伊士型油轮。

奥斯陆DNB ASA公司的分析师Torbjoern Kjus表示:“原油的缓冲库存是会引起熊市行情的,可能会决定2016年原油价格能升高多少。就库存能力而言,库存完全满负载的风险很大。

另一个大问题

全球目前可用于贮藏原油的设备正在逐渐减少;离岸储油油库将会很快耗尽;油价在未来几周内出现大幅下滑的可能性正在上升。

高盛警告自己的客户,全球市场原油供给过剩,此外今年厄尔尼诺带来了较为温暖的冬天。这两大因素可能是油价下跌至20美元/桶。这一价格是原油生产商的现金成本。如果油价真的跌至这一价格,这将会迫使很多生产商放弃生产。油价大幅下跌的风险正在上升。

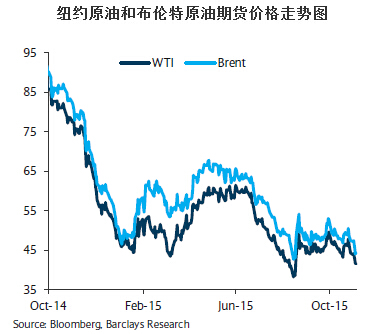

油价自去年早期的110美元高位一路走低。目前,美国纽约原油期货价格在40美元附近浮动,布伦特原油期货价格在44美元附近浮动。

高盛表示,目前全球大宗商品市场全面供给过剩的局面可能还需要12个月才能变得更加明确。高盛近期已经对上海期货交易所亮起了红旗。因为中国传统经济的走弱,铜价也同样走低。

纽约原油和布伦特原油期货价格走势图

欧佩克产油国和俄罗斯为争夺欧洲和亚洲的市场份额正在进行激烈的斗争同样给了市场警告。沙特首次向波兰和瑞典出口原油,沙特正在克里姆林宫的传统市场挖掘新客户。

伊拉克正在国际市场上以30美元/桶的价格出售其低等级的“巴士拉重质油”。伊拉克政府目前的财政情况捉襟见肘,已经不得不削减打击ISIS武装组织的支出。伊拉克目前正在寻求从国际货币基金获取援助贷款。伊拉克总理Haider al-Abadi表示,“油价的下跌对于我们是一个非常艰难的考验。”

根据市场预测,目前全球市场至少有1亿桶原油储存在离岸油库中以等待油价的反弹。德克萨斯州加尔维斯顿港外39艘油轮装载着2800万桶原油正在等待卸货。此外,一旦制裁被解除,伊朗也有3000万桶的离岸石油正在等待出售。

石油交易商PVM集团总裁David Hufton表示,“市场中到处都是石油。商业石油库存已经创了新的记录。我们目前面临的数字是让人绝望的。目前的原油储量可以持续供给全球至少两年。这是前所未有的事情。唯一值得庆幸的是,中国出于建立自己石油战略储备的原因正在以每天20万-30万桶的速度购入石油。”

全球在岸,离岸和运输中石油储量走势图

目前中国还能消化多少石油还不清楚。中国肯定希望趁目前低油价的机会更多的购进石油。中国目前的石油战略储备只够使用50天,远低于国际能源署建议的90天的最低建议。但是中国位于甘肃和新疆的储藏设备尚未准备完毕,这些地方的储油设置最早也要等到今年年底才能投入使用。

根据美国能源部门的数据显示,美国目前的储油设施70%已经饱和,理论上剩余储油空间为1.5亿桶。但是目前市场中的情况已经非常严峻。如果欧佩克国家为了挤垮竞争对手继续生产的话,美国的储藏能力远远满足不了这一局面。目前市场的过剩供应达到了200万桶/天。

沙特和他的海湾国家盟友目前仍然在开足马力生产,他们的这一策略已经使得美国工作钻井的数量开始下滑。在最近几个月,美国页岩油产量出现了大幅下滑。全世界范围内投资达2000意美元的长期项目已经被取消,特别是北极深海地区和加拿大焦油砂项目。但是大部分都没有对油价产生立刻的影响。

美国钻井数量走势图

沙特石油部长Ali al-Naimi表示,“全球原油需求正在复苏。油价将会在明年市场供需关系平衡后反弹。更大的风险在于对于缺乏对未来需求的投资。全球现有油田的下滑速度正在以4%或更高的速度加速下滑。我们需要在原油的勘探和开采上进行投资。”

国际能源署在上周的全球能源展望中表示,全球每年需要新投入6500亿美元来维持目前的产油能力。

人们对于沙特石油部长安慰性的表态对于是否可以缓解阿尔及利亚,委内瑞拉,利比亚,尼日利亚,伊朗和其他产油国的焦虑感到好奇。欧佩克各国将于12月4日在维也纳召开新一轮峰会。沙特对于油价将会很快反弹的保证在最近几个月内被证明是错误的。

大部分欧佩克成员国都倾向通过减产来阻止油价的下跌。目前欧佩克集团内的这一情绪非常强烈,以致于欧佩克不得不暂停其长期战略报告的发布。表面上报告推迟发布的原因是源于对于合理油价的争议,但是事实上是因为在新能源大幅发展和全球各国承诺削减二氧化碳排放背景下石油行业未来所面对的冲突。

人们在是否可能阻止美国页岩油这一看似不可阻挡的力量的观点上分歧严重。渣打银行Paul Horsnell预计美国明年原油产出将下滑至90万桶/天。考虑到全球原油需求将增长100万桶/天,这将足够消除市场的过剩原油。但是相反的,花旗集团Seth Kleinman表示美国原油产出明年将保持在900万桶/天的水平,油价也将持续保持在50美元附近。油价每上升5美元,原油产出将上涨30万桶/天。

如果这是真的,那么对于欧佩克的影响将是极小的。自2014年中油价下跌开始,欧佩克国家已经损失了近5000亿美元的收入。一些欧佩克成员国的财政状况已经非常紧张。即使是沙特也被标准普尔调降了主权评级并遭遇预算困难。

欧佩克当初对于美国页岩油行业所带来的威胁反应缓慢。现在对于页岩油行业的反弹能力也可能出现误判。水力裂压技术可以通过多钻井技术迅速降低成本。一旦油价反弹,他们可以迅速恢复产量。

高盛表示油价可能会在未来几个月中进一步走低。相比1986年,1988年和1998年油价的周期,下跌幅度越大,反弹的时间越晚。

欧佩克成员国需要一个较高的油价以维持本国的社会福利和国防支出。最大的问题是美国页岩油是否会在数月内重新夺回失去的市场份额。欧佩克和美国页岩油行业的决战可能会以平局收场。