来源:倍可亲(backchina.com)

8月11日,中国央行出乎全世界意料的主动引导人民币贬值,所有的评论员都认为中国此举是为了支撑人民币被纳入国际货币基金组织特别提款权一篮子货币。

可以肯定的是,中国选择这一时机进行贬值是正确的。8月至少两件事连在了一起:国际货币基金组织倾向于在11月将人民币纳入其一篮子货币中,使其成为特别提款权的第五种货币。一些人相信中国正在努力向世界展示将让市场在决定人民币汇率中起到更大的作用,从而尽快达成这一协议。

当然这些都是废话。首先,市场在新的外汇体系中并没有很大的作用。事实上,市场的作用被削弱了。之前,中国央行通过操控固定汇率来控制即期汇率,但是现在,中国央行操控即期汇率来控制固定汇率。操控即期汇率意味着更深程度的干预。

第二,人民币贬值与刺激其出口型经济并没有多大的联系。

可以肯定,中国实际的GDP数据(由克强指数和国外投资银行的经济学家计算得出)已经不再接近7%的范围。事实上,受益于大宗商品价格快速下跌,中国的GDP数据可能会表现的不错。中国无法准确测算通缩紧缩因素,这意味着实际的产出可能被高估,即使中国国家统计局的数据是正确的。

我们在这里想表达的意思是:中国经济的大幅放缓已经开始。人民币在8月贬值3%拉开了其贬值的序幕。中国有可能继续贬值人民币(记住,尽管央行动用其外汇储备来支撑人民币,缩小人民币在岸价和离岸价的差距。但是这并不意味着中国动摇了其贬值人民币的想法。这仅仅意味着人民币贬值是由中国央行操控的,而不是市场决定的)并刺激中国出口型经济。中国严重的产能过剩遭遇全球需求疲软和贸易下滑的问题(全球经济的这两大问题都与中国关系密切,中国既是始作俑者也是受害者),这意味中国的情况在转好前可能会进一步恶化。我们已经开始看到中国在岸债券市场的风波。中国在岸债券市场的违约事件正在不断发生,中国正在接近“明斯基时刻”

所以如果我们假设中国经济的硬着陆将遭遇更严重的情况,在全球经济和贸易增长引擎增速放缓的情况下,我们需要去探讨一下这将会给以人民币结算的资产和货币带来什么样的影响。让我们来看看巴克莱的分析:

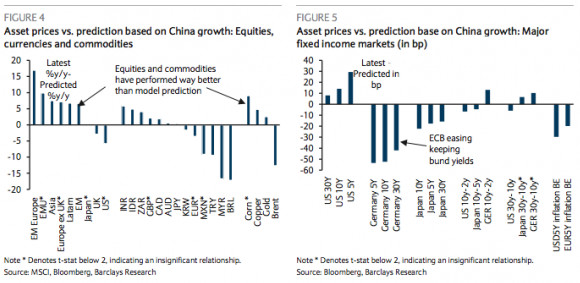

中国敏感型资产的不佳表现引发了人们对于这类资产是否已经不再受到市场欢迎的疑问。我们将这些资产在去年的表现进行对比。这将帮助我们评估和中国相关的资产是否反映了增速下滑的局面。我们将这一分析与其他众多估值模型进行对比以判定哪些因素需要被计入到资产价格的计算中去。我们的分析显示:新兴市场债券以及一些大宗商品价格现在是非常正面的,这意味着去年中国经济放缓的因素还没有全面影响到这些资产的价格。(图一)股票类资产中,新兴市场国家相对中国周期的股票最贵。一些通常受益于中国经济增长的资产,例如拉丁美洲,韩国和中国的股票资产是非常正面的,这意味这些资产在经历8月的大跌后,可能会出现大幅反弹。在外汇市场,我们发现最有趣的是大部分与中国关联密切型货币都很便宜,特别是大宗商品货币和高风险的新兴市场货币。石油生产国的货币特别的便宜,例如俄罗斯卢布,马来西亚林吉特和哥伦比亚比索。巴西雷亚尔是土耳其里拉是因为国家内部问题而导致本国货币大幅贬值的代表。高风险的印尼盾在第四季度强劲反弹,现在已经显得不那么便宜了。印度卢比相比中国周期很便宜,而黄金和铜价价格较高。

图:资产价格与股票,货币和大宗商品基于中国经济增速的预测对比图

在固定收益市场(图二),相比中国经济活动,美国两年期国债收益率和恐慌波动指数的预期,美国国债收益率较高,欧洲和日本国债的收益率较低。欧洲资产的负偏差表明欧洲央行的宽松预期是造成这一差别的主要原因。相似的,日本国债的收益率同样低于预期,但是程度相对欧洲债券较小。美国5年期国债收益率高于预期,因为在别的央行持续宽松时美联储将可能开始加息。同时美国名义利率要高于预期,通胀预期低于预期,这意味美国国债的实际收益率相对更加具有吸引力。在信贷市场,公司债[0.01%]券息差与预期一致,尽管高收益债券息差上升反应了对原油的敞口。新兴市场公司债券和主权债券的息差与我们模型的结果相同。美国投资级别债券息差同样接近0。另一方面,美国高收益债券息差要远高于模型的预测,这很可能了反映了其对于原油和大宗商品的敞口。最后,美国资产抵押债券息差列高于预期。

图:资产价格与主要固定收益市场基于中国经济增速的预测对比图

我们分析了超过100种资产的敏感性并在图三中做了一定的归纳。很多中国敏感型资产很容易出现亏损,尽管它们的表现要好于我们模型的预测。这些资产包括铜,黄金,新兴市场股票(以本国货币阶段),印度卢比和新兴市场公司债券。这些资产已经不再便宜,在某些估值模型下价格已经较贵。实际的铜价和黄金价格目前仍然高于前超级周期平均水平,很多中国敏感型的货币仍然被高估或是处于估值合理的水平(例如在岸人民币,澳元,新西兰元,新加坡元和卢布)。

新兴市场股票估值相对便宜,但是受到中国经济增速放缓的顶头风影响。此外,新兴市场外汇仍然是一个问题。新兴市场公司债券相对美国投资级别债券相对息差回到平均水平,这意味着中国风险未被完全计算入价格中。但是,一些高收益新兴市场货币已经遭受巨大的打击,这些货币因为一些特殊的原因已经非常便宜 (巴西雷亚尔,哥伦比亚比索,马来西亚林吉特和南非兰特)。发达国家股票和信贷对于中国敞口较小,但是我们发现能源和原料信贷息差已经远超收益率。

图三:中国敏感型资产归纳总结图,包括大宗商品,货币,新兴市场股票,发达市场股票,不同行业股票,信贷和利率。(Oscar)