来源:倍可亲(backchina.com)

在过去三十年的时间里,中国经历了平均接近11%的经济增速,但是在过去5年中从接近11%的高位开始下滑。中国曾经的工业繁荣和年复一年不可思议的快速增长现在正在破灭。沉重的债务,中国中产阶级对于股市和房地产市场的过度投资,固定的汇率,人口下降以及严重的环境污染问题,这些都暗示着中国经济正在经历大幅放缓。

看一看下图中的中国经济在过去十年中的GDP增速。请记住,中国将会继续贬值人民币。这些都不是经济将会走强的信号。这也是为什么中国央行近期大量增持实物黄金储备的真正原因。

图:2006年至2015年中国GDP增速走势图

事实是:

根据NationalDebtClocks网站截至2015年12月1日的数据,中国整体债务总额已经达到5.3万亿美元之巨,这些债务每一秒钟就会产生超过5500美元的利息,平均每个中国人身上背负了大约4000美元的债务。2015年8月,中国制造业指数下跌至两年来新低,这给全球市场带来巨大冲击,使得美国,欧洲和亚太地区本已开始崩溃的资本市场更加雪上加霜。

此外,CNBC对中国多家制造业和服务业公司高管进行的调查显示,这些公司高管对于中国市场的信心出现明显下滑。这些接受调查的公司都是在上交所和深交所的上市公司。

另一方面,中国房地产市场占到了中国GDP的10%。随着股市下跌和人民币贬值,房地产市场的风险正在浮现。

与日本和欧洲不同,2016年中国劳动年龄人口将会开始下降。中国的老龄化人口不断上升,这些人无法对经济做出贡献并且需要正在不断下降的可劳动人口来供养。

在实行了35年的独生子女政策后,中国终于结束其“一孩”政策(35年间,中国独生子女政策至少使中国减少了4亿新生儿)。中国政府希望以此纠正和改变人口下滑的趋势。

从我们上述的讨论中,尽管中国经济显现了一丝积极的表现,但是我们仍然认为中国经济在2016年将继续放缓的步伐。无论中国经济增速放缓是否会引发全球经济衰退或是不存在这种可能性。中国当前制造业的放缓主要是因为其他国家,即出口国家需求的下滑,例如美国和欧洲。随着美国和欧洲情况持续恶化,中国的制造业面临崩溃的风险。

但是,对于中国最大的挑战将是在未来几年中转变依靠债务发展经济的模式。中国必须避免美国曾经发生的局面。给市场带来巨大流动性的低廉的融资成本和量化宽松政策已经失效。一旦这一周期结束,留给中国的将只是更多的债务和经济危机。

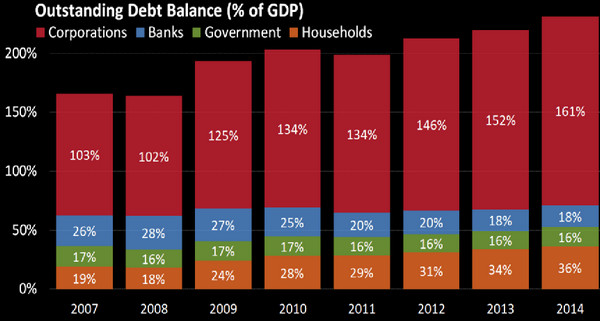

中国未偿债务占GDP比例(数据来源:彭博)

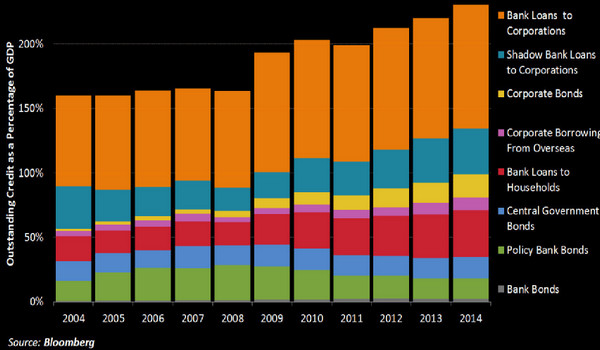

中国债务存量与GDP之比(数据来源:彭博)

总的来看,2013年中国总资产为GDP的900%,而总债务为220%。该数据体现了中国是储蓄的国度,在家庭和国家层面皆是如此,同时也体现了过去10年资产价格的快速上升。总资产包括银行的净资产,而非资产总额。

资产负债表显示资产水平很高,并不意味着中国不会陷入危机。由于货币供应明显扩张,加上市场流动性不佳同时产生影响,潜在的资产价格上涨。当信心蒸发时,任何价格的资产都很难出售。这正是金融危机时期美国银行面临的担保抵押债券的问题。例如采矿和钢铁等行业的资产负债状况脆弱。

这的确意味着危机的概率降低了。回顾2007年,美国房价仅微弱下跌就使得家庭破产,不得不将抵押的房产交还银行。在中国,2014年家庭债务占房地产资产的17%——房价要下跌80%才会令家庭陷入类似的局面。

摩根大通的数据显示,从1980年到1990年,日本总债务规模相对于GDP的比例从127%升至176%。自那以后,楼市和股市泡沫破裂造成随后几年日本经济增长低迷,这一时期被普遍称为“失去的十年”。

相关消息:

新华社:中国最高立法机构关注地方政府债务风险

新华社报道称,十二届全国人大常委会第十八次会议分组审议《国务院关于规范地方政府债务管理工作情况的报告》,一些常委会组成人员发出了当前必须高度关注地方政府债务风险问题的警示。

不少委员提及有的省、地区负债率超过100%,100多个市本级、400多个县级的债务率超过100%。

原中国央行副行长吴晓灵认为,当前正在推进的地方政府债务置换工作,只是推迟了存量债务兑付的时间,并没有解决大量地方政府债务的质量问题,还要下大力气寻找化解存量债务的办法。

欧元区会在2016年崩溃么?

自 2009年欧元区正式开始使用欧元作为其官方货币开始,欧元区一直在处在危机之中:从主权债务危机,银行系统流动性短缺,经济增长疲软到竞争优势的丧失。根据相关数据显示,处在欧元区危机前沿的国家包括:葡萄牙,爱尔兰,意大利,希腊和西班牙。欧元区其他国家和国际货币基金组织不得不对这些国家反复伸以援手,其中希腊是最为“脆弱和具有风险”的受援助国家。

图:2006年至2014年,希腊,意大利,葡萄牙,爱尔兰,塞浦路斯,西班牙,法国,英国,欧盟,德国政府债务占GDP比例走势图

欧元区任何一个国家都可能出现债务违约的问题,欧元区各国为了拯救本国经济都有可能选择退出欧元区。这将可能会给其他经济疲软的国家带来“传导效应”,使得这些国家一个接一个的退出欧元区。此外,即使是经济情况良好的国家,例如德国,为了避免外汇储备的减少也有可能选择退出欧元区。如果真的如此,那么欧洲将陷入全面的经济崩溃并影响全球其他国家和地区。

2015 年6月,在接受了2650亿美元的援助之后,希腊成为历史上第一个对国际货币基金组织违约的发达国家。希腊未能支付国际货币基金组织一笔15亿美元的到期债务。希腊开始实行全面的紧缩计划,但是这不仅没有减少希腊对于援助的需求,同时还进一步削弱了希腊政府偿还债务的能力。最终,希腊别无选择,只能以债养债。这意味着只要欧元区其他国家和国际货币基金组织愿意持续援助希腊直到希腊奇迹般的实现经济复苏,欧元区将会保持今天的完整。

事实是?

除了希腊,在获得国际援助之后,爱尔兰,葡萄牙和西班牙也正在有序的偿还他们的债务。美国,英国,欧盟和日本的低利率环境使得这些国家可以以更低的利率发行债券。不幸的是,希腊无法在国际债券市场中以其可以承受的利率发行债券来获得融资。

图:希腊10年期国债收益率走势图

左图:2000年至2014年希腊政府债务走势图

右图:希腊,西班牙,塞浦路斯,葡萄牙,意大利,法国,爱尔兰,欧盟,德国和英国失业率示意图

希腊出现这一问题的主要原因是投资者对于希腊政府偿还债务能力极低的信心以及该国拥有全球最高的政府债务占GDP比例。希腊民众针对政府的紧缩政策举行了大规模的示威游行,不断上升的政治不确定性以及银行经常性的关门导致的严重流动性危机都是希腊目前面对的问题。希腊的这一问题同样影响到了该国的主要经济领域:船运也和旅游业。与其他同处债务危机的国家不同,希腊经济增长没有可靠的制造业或工业基础可以依靠。

此外,希腊还拥有全欧洲最高的失业率。这些因素都极大地降低了希腊实现经济复苏的可能性。

结论:

2015 年8月14日,欧元区各国财政部长们同意了对希腊的第三轮援助计划。新的援助计划将在未来三年中向希腊提供高到950亿美元的援助资金。此外,在债务危机之后,欧洲央行将利率下调至负区间,并继续实行其量化宽松计划以及2012年以来的公开市场操作。欧洲央行在二级市场中否买成员国国家的债券,建立货币稳定基金。

图:2010年至2015年欧盟GDP增速走势图

本月,欧央行宣布将关键存款利率进一步下调至-0.30%,并宣布将量化宽松计划延长至2017年。尽管这一消息让投资者失望,但是不可否认的是欧央行谨慎的货币政策帮助欧元区安全渡过了经济崩溃的浑水。简单来说,欧央行在过去四年中向市场中不断注入流动性以保证各国金融市场正常运作,这保证了欧元区经济的稳定。我们很多人预测且感到金融市场的紧缩正在不断上升。那些手中持有黄金的人们在音乐停止时将会感到更加安心。因为他们知道黄金永远具有一定的价值。到那时黄金价格可能会大涨,因为货币,国家和放贷机构都回来求购黄金。