来源:倍可亲(backchina.com)

新加坡中心商业区一景

由于投资人愈来愈担心每桶石油不到30美元的通缩效应,从油市及股市今年年初以来双双重挫的情况来看,廉价石油已经成为全球股市难以承受的好事。

过去一年半以来,原油跌势愈演愈烈,整整跌掉四分之三,但去年年底的最新一波跌势,更把股市也一起拖下水。

“28美元的石油,对进口国来说再好不过了,”先机环球投资亚股部门主管Josh Crabb称。“但短期内的重点在于信心,因此油价下跌是不利的,因为这代表通胀欠佳。这只会对经济造成一连串问题。”

以往股市曾把便宜的燃料成本视为利多,但随着股市在2016年开局惨跌,有关全球经济衰退之虞的骇人传闻开始浮现。

“大宗商品价格暴跌,并不是这些商品的供需小小失衡所造成,这是源于一种想法,认为全球经济并没有重返成长,而且可能会下滑到逼近衰退地步,”投资风险管理公司Axioma亚太执行董事Olivier D’Assier称。

美国的经济复苏目前似乎显得脚步迟滞,美国企业有可能已经在2015年第四季出现获利衰退。

全球第二大经济体–中国经济2015年创下25年来最低增长率,而分析师预计2016年情况将更糟。

而全球第三大经济体–日本一直徘徊在衰退边缘,较日本央行的2%通胀目标还有些距离。

当好处变成坏处

油价低廉的好处显而易见,它能降低企业成本并为消费者节省费用。

但当经济经历疲弱、不确定时期时,极低油价的坏处就不那么明显了。

但分析师称,企业不会用节省下来的资金用于投资,而消费者则将节省下来的钱用于减少自己的债务,而不是更多地用于支出。

“迄今几乎没有证据显示,燃料价格下降在转变为更多的企业或家庭支出,”布鲁塞尔NN Investment Partners的资深投资组合经理Robert Davis称。

“相反,家庭似乎在谨慎地用节省下来的燃料钱去还债,这意味着燃料价格的下跌不仅没有促进消费繁荣,反而起到引发通缩的作用。”

此外,油价长期下跌已导致油企进行一连串的资产减记,并激起对能源相关企业潜在违约风险将蔓延的担忧。

同步走跌

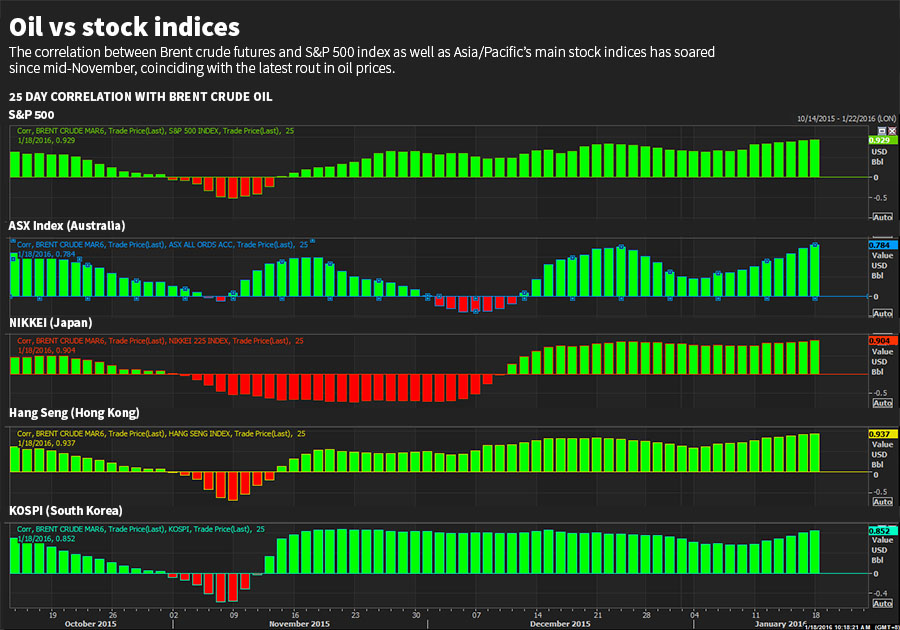

观察一下原油价格与亚洲主要股市指标之间的趋势动向。

油价在2007年和2008年大涨137%之际,韩国.KS11、日本.N225及香港.HSI等大宗商品进口地区的股市跌幅在32-58%之间。

而后当布兰特原油LCOc1在2014年6月到2015年4月期间挫跌45%时,韩国、日本及香港的股市涨幅则在10-19%之间。

包括澳洲及马来西亚等商品出口国在内的MSCI明晟亚太地区(除日本)指数.MIAPJ0000PUS则上扬5.3%。

但自2015年末以来,油价和股市的走势转为亦步亦趋的同方向波动。

在油价暴挫近40%、跌破每桶29美元之际,日本股市日经指数、香港恒生指数及韩国综合股价指数跌幅则在9-14%之间。

这三个国家的股市指数目前与布兰特原油期货的连动性高达85-90%左右。

油价下跌已是强弩之末?

投资者撤离股市的一个副作用是,资金大量流入美元,推动美元指数.DXY过去三个月上涨4.4%。

Axioma的D’Assier表示,这可能意味着巴西和沙特等大宗商品出口国的困境还没有结束,因为它们的美元债务扩大,而出口收入减少。

“这就是说它们可能出现赤字,将不得不发行新债券为赤字融资,而且很可能以美元发行,而美元将走强,美国利率也在上升,”他说。“这对于它们来说是双重,甚至是三重打击。”

如果油价企稳或者上涨,股市当然可能受到激励。

但随着伊朗解除制裁,全球原油过剩可能加剧,至少短期内日子可能更不好过。

全球原油需求仍然强劲

油价与股指对比图表