来源:倍可亲(backchina.com)

日股在春节期间经历暴跌

春节期间,中国市场休市,欧美日股市都出现暴跌。然而,谈及此次春节暴跌,日媒仍然认为中国是此次暴跌的罪魁祸首。

哪怕没有A股剧烈波动,哪怕中国央行没有调整人民币中间价,哪怕在岸人民币和股市债市全部休市,中国的“存在感”并没有因为春节假期而减弱。所谓“哥不在江湖,但江湖仍然有哥的传说”。

以下为日本经济新闻全文:

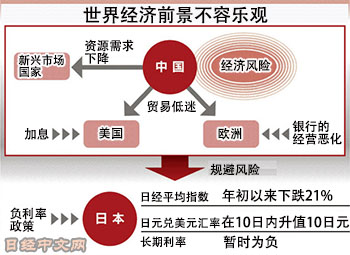

中国是经济风险的源头(日经中文网绘制)

据日本经济新闻报道,春节期间美日欧股市出现了剧烈波动,2月12日东京股市日经平均指数大幅连续下跌,时隔约1年零4个月跌破了1万5000点。市场上不断扩散的疑神疑鬼的源头是,在看不到实际情况的状态下日趋显示出经济减速感的中国。

不安扩大至资源型国家,甚至开始波及此前表现坚挺的德国和美国。投资资金担心在冲击浮出水面之际,找不到吸收冲击的增长引擎。

欧洲大型金融机构瑞银集团(UBS)进入2月后,将美国今年的实际增长率预测从2.8%大幅下调至1.5%。美国去年12月启动了约9年以来首次加息,刚刚给人以经济复苏的印象。

UBS的预测犹如代言了世界市场心理。在华尔街,美国经济衰退的可能性开始被公然谈论。

美国的异变也是世界范围内不断增加的不透明因素的镜子。尤其是此前一直在“爆买”石油、煤炭和铁矿石等的中国弥漫着犹如黑匣子的可怕之处。目前的全年增长率被认为是6%以上,但相信这一数字的市场相关人士不多。

从产能过剩、住宅降价、到银行不良债权风险等,中国面临的课题与1990年代以后日本“失去的20年”如出一辙。但是,日本在泡沫崩溃之前已积累了财富,同时完善了社会基础设施,最终得以渡过难关。而中国则将在缺乏积累的情况下迎来逆境。看不到下一步的不安心理导致投资者倾向于规避风险。

中国经济下滑将直接打击资源型国家的经济发展。委内瑞拉宣布了紧急事态,而巴西预计连续2年出现负增长。即使是作为发达国家的加拿大,中央银行也于1月宣布,将今年的增长率预期从去年10月发布的2.0%一口气下调至1.4%。

日本央行推出的负利率政策并未缓解市场的动揺。而在一直独自支撑欧洲经济的德国,德意志银行的经营恶化浮出水面。在出口方面与德国具有密切关系的中国经济的下行今后也将产生负面影响。

2008年雷曼危机以后,美国企业一直在提高收益对海外的依赖度。500家主要企业的近一半销售额来自外国。因预先押注美国加息而出现的美元升值将压低美国出口企业的收益,削弱设备投资意愿。原油价格跌破了每桶30美元,美国能源行业甚至出现了信用风险。在美国,股票之所以易于遭到抛售,是因为美国经济正遭受全面的逆风。

虽然股价一直暴跌,但日美欧和中国最近的经济增长率均维持了正增长。目前市场的关注焦点在于,此次的混乱是否属于匹敌2008年雷曼危机和2010年开始的欧洲债务危机的事态的前兆。

各国一直从危机中学习。由于监管的强化,美国金融机构的投机性交易遭到遏制。而欧洲建立了支持面临财政危机的国家的框架。此外,从历史上来看美国加息成为危机原因的新兴市场国家在过去15年里将外汇储备增加至11倍。

不过,虽然对策一直在加强,但却看不到称得上紧急状态下的“救生艇”的增长引擎。在发生亚洲金融[0.00%]危机的上世纪90年代末,美国因高科技热潮而一片沸腾,而在雷曼危机期间,中国推出了大规模的经济刺激对策。

市场关注增长引擎的缺乏。如果动荡的市场持续打击投资者、经营者和消费者的心理,无疑将侵蚀实体经济。